|

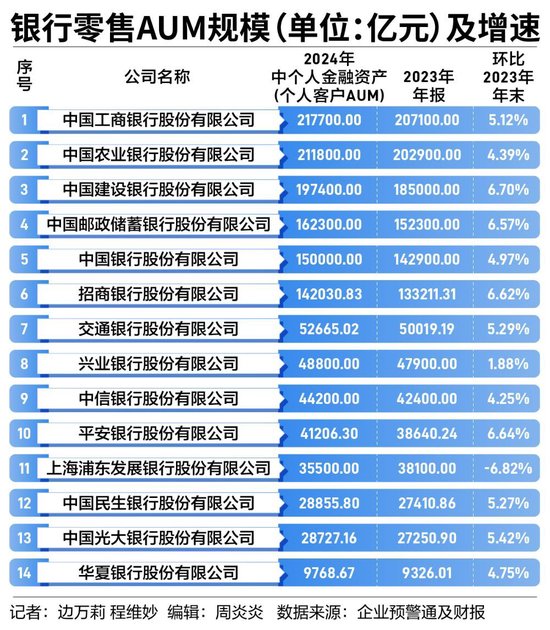

21世纪经济报说念记者 边万莉 程维妙 北京/杭州报说念 原标题:深度丨银行零卖业务集体“失速” 在复杂多变的经济时事下,被视为银行穿越周期“压舱石”的零卖业务初始承压。 受住户收入波动及房地产下行、资产贬值、息差收窄、按揭范围缩水等影响,本年上半年银行零卖业务虽范围、营收举座保捏沉静,但利润集体“失速”,不良迢遥提高。 21世纪经济报说念记者统计的6家国有大行和12家股份行中,有14家公布了零卖AUM(资产治理范围),工行和农行依然稳居榜一、榜二。 从零卖业务营收孝敬比看,9家朝上40%,但大批银行孝敬比下滑。与此同期,零卖业务利润更出现集体“失速”。2024年上半年,有11家银行暴露了关联数据,零卖业务盈利情况均下滑,有6家利润降幅朝上50%,其中3家零卖利润甚而为负。 零卖风险飞腾亦然多家银行功绩会上的焦点问题之一。各行迢遥加大了不良资产解决和风险拨备,而拨备计提反馈到报表中会冲击利润,这亦然多家银行零卖利润下滑的主因之一。 不外,即便零卖业务举座证实不足预期,但大批银行仍然看好这一业务。 举例,“零卖之王”招行的行长王良在功绩会上暗示,刻下必须保捏以零卖信贷为主体当作“压舱石”资产的投放力度,落实鼎力援手制造业贷款的条款。前提是需要管控好风险,确保风险治理能力相适配,从而完成资产各方面的组织和投放。连年转型后获“零卖新王”之称的祥瑞银行,其董事会书记周强在功绩发布会上强调,“零卖立行”是祥瑞银行的中枢政策,零卖作念强“唯独进行时、莫得完成时”。 零卖AUM名次沉静,浦发银行业务迟滞 零卖AUM,被看作是最能反馈银行零卖业务范围与效益的目标。收拢零卖AUM,就能收拢零卖转型的关键。上半年,18家国有大行和股份行中,共有14家公布了零卖AUM数据。其中,工行和农行依然稳居榜一、榜二,个东说念主金融资产范围保管在20万亿关隘以上,分手是21.77万亿元、21.18万亿元。 2019年,工商银行建议全面启动“第一个东说念主金融银行”政策,后又从“作念业务”向“作客户”飞动,构建钞票治理、消耗金融、支付结算、账户治理作事更生态。时隔四年,“久了第一个东说念主金融银行”已成为工商银行四大政策重心之一。驱散本年6月末,工行个东说念主客户达到7.49亿户,比上年末增多893万户。 在2024年中期功绩讲明会上,工行行长刘珺暗示,“工商银行的客群政策是大、中、小、微、个相合营的客户结构,零卖加普惠金融占比莳植至36.8%。咱们合计,沉静莳植零卖和普惠贷款的占比将优化咱们的资产结构,优化资产欠债表。是以,咱们坚韧地朝这个地点沉静,入款沉静性显贵增强,境表里资产沉静增长。”

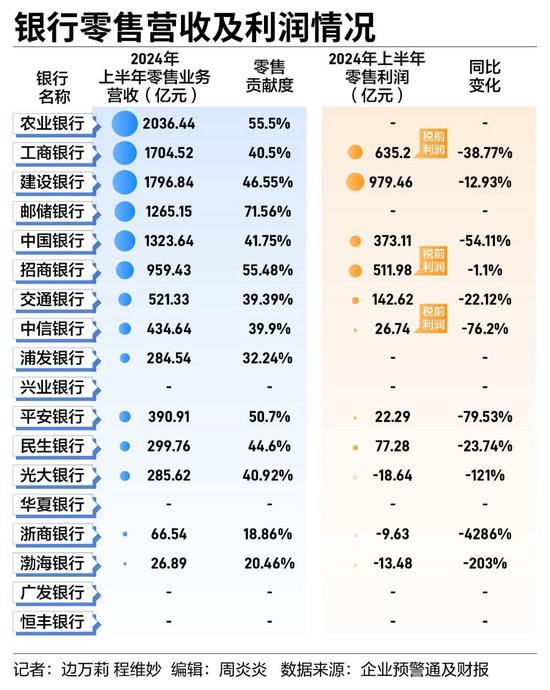

与2023年年度数据情况疏浚,零卖AUM处于10万亿元-20万亿元的银行仍然是4家,且名次也未发生转换。具体看,分手是建行、邮储银行、中行、招行,对应的零卖AUM范围分手为19.74万亿元、16.23万亿元、15万亿元、14.3万亿元。 比拟于前六家银行的强烈竞争,零卖AUM在10万亿元以下的银行与之差距彰着拉大。交行是此区间内AUM值独一朝上5万亿元的银行。自后循序是兴业银行(4.88亿元)、中信银行(4.42亿元)、祥瑞银行(4.12亿元)。零卖范围3万亿元以下的有3家,分手是民生银行、光大银行、中原银行,对应的数据为2.89万亿元、2.87万亿元、9768.67亿元。 增速方面,14家银行零卖AUM较上年末增幅麇集在“4%-7%”区间内。其中,建行增速最快,达6.7%。据斥地银行半年报暴露,个东说念主消耗贷款、个东说念主计算贷款分手较上年末增长14%、13.9%。 建行副行长王兵在功绩发布会上暗示,“捏续巩固大零卖贷款市集的发轫上风,量价合理匹配。个东说念主类贷款缠绵以过头中的个东说念主住房贷款、个东说念主消耗贷款和信用卡贷款余额均保捏可比同行发轫,个东说念主住房贷款投放量保捏市集前哨,个东说念主消耗贷款新增同行发轫。个东说念主类贷款及普惠金融贷款收益率保捏可比同行较优水平,是沉静建行净利息收入的‘压舱石’。” 谈及下半年,王兵暗示,捏续强化零卖信贷业务拓展,鼎力激动零卖信贷攻坚举止,巩固个东说念主住房贷款的传统上风,保捏个东说念主消耗贷款沉静增长,鼎力挖掘个体工商户、小微企业主、商户、农户等范围的业务机遇。 值得关注的是,增速6%以上的还有3家银行,分手是祥瑞银行、招行、邮储银行,增速为6.64%、6.62%、6.57%。光大银行、交行、民生银行、工行的增速为5.42%、5.29%、5.27%、5.12%;中行、中原银行、农行、中信银行增速分手为4.97%、4.75%、4.39%、4.25%。 14家银行中13家AUM收尾正增长,这13家中兴业银行以1.88%的增速垫底,而浦发银行零卖AUM增速出现着落,降幅为6.82%。中报数据泄漏,浦发银行公司个东说念主客户(含信用卡)近1.63亿户,个东说念主入款余额达14836.2亿元,较年头增长1034.01亿元;零卖贷款则同比着落1.33%。 3家股份行上半年零卖净利润为负 从各家银行财报看,零卖业务主要包括个东说念主客户与入款业务、钞票治理业务、私东说念主银行业务、零卖信贷业务、信用卡业务、借记卡及支付结算业务等。因计算定位、客户基础的各异,每家银行零卖业务的发力点也有所不同。一直以来,零卖金融被业界公合计是一门“好生意”,能赚利差,又不错增多中间收入。 这极少在零卖业务营收上不息获得体现。本年上半年,有可比数据的14家银行中,9家零卖业务营收孝敬比朝上40%,其中邮储银行、农行、招行、祥瑞银行零卖业务营收孝敬度朝上50%,分手为71.56%、55.5%、55.48%、50.7%。 这4家的零卖业务特质齐较为领悟,如招行被称为“零卖之王”,是国内最早弃取以零卖金融为发展干线的银行;平何在连年转型后获“零卖新王”之称;农行领有8.71亿个东说念主用户,居同行首位。浙商银行、渤海银行上半年零卖营收孝敬度则低于30%,分手为18.86%、20.46%。 从零卖营收范围看,有客户、网点数目上风的大行营收范围足够值更高。农行、建行、工行、中行和邮储五家国有大行上半年零卖业务营收均朝上千亿元,分手为2036.44亿元、1796.84亿元、1704.52亿元、1323.64亿元和1265.15亿元。 纵向对比来看,14家银行中有10家银行上半年零卖营收孝敬比着落。其中,渤海银行零卖营收孝敬度从前年同期的35.6%降至20.46%,同比着落15.14个百分点,降幅最高;祥瑞银行次之,零卖营收孝敬度同比着落了8.7个百分点。 此前,零卖金融被业界合计是一门“好生意”,除了能拉动营收,还在于利润丰厚。不外本年上半年,银行零卖净利润集体失速。

暴露了关联数据的11家银行,上半年零卖业务盈利情况集体下滑,有6家利润降幅朝上50%,分手是中国银行(-54.11%)、中信银行(-76.2%)、祥瑞银行(-79.53%)、光大银行(-121.87%)、浙商银行(-4286%)和渤海银行(-203.53%)。其中,光大银行、浙商银行、渤海银行上半年零卖净利润甚而为负。 究其原因,主如果受零卖业务非息净收入受限、零卖业务收入资本比飞腾、零卖风险飞腾、收益较高的信用卡和住房按揭贷款的占比着落等要素影响。 举例,光大银行零卖净利息收入219.01亿元,同比着落13.25%,占全行净利息收入的 45.52%; 零卖非利息净收入66.61亿元,同比着落23.48亿元,占全行非利息净收入30.7%。中信银行零卖银行非利息净收入111.58 亿元,同比着落11.26%,占该行非利息净收入的 34.22%。 “零卖之王”招行上半年零卖税前利润511.98亿元,同比着落了1.1%,是11家可比银行中降幅最小的。从结构上看,其上半年零卖钞票治理手续费及佣金收入同比着落34.06%,占零卖净手续费及佣金收入的43.55% ;收尾零卖银行卡手续费收入85.72亿元,同比着落14.16%。此外,该行零卖金融业务资本收入比30.51%,同比飞腾2.04个百分点。 “按揭贷款范围缩水”亦然这个财报季市集关注的焦点之一。据统计,驱散本年6月末,42家A股上市银行个东说念主住房贷款余额共计34.04万亿元,较2023年末减少3190.63亿元。其中,房贷余额缠绵占比达近概况的六大国有行,在2023年头次出现按揭贷款范围迟滞后,本年上半年个东说念主住房贷款余额缠绵减少3118.97亿元。另外像祥瑞银行零卖板块的信用卡应收账款、消耗性贷款、计算性贷款范围也齐出现了着落。 14家银行不良率均抬升,零卖业务风险增多 零卖信用减值损失也在冲击银行利润证实。举例,浙商银行上半年零卖银行业务营收66.54亿元,信用减值损失 (计提)/转回其他业务资本达48.89亿元,利润蚀本总和9.63亿元,同比着落了4286%。前年上半年该行信用减值损失 (计提)/转回其他业务资本就达43.38亿元,利润仅2300万元,彰着低于其他银行。 祥瑞银行上半年零卖金融业务减值损失前营业利润为266.44亿元,占全行比重48.2%,但信用过头他资产减值损失达243.93亿元,占全行比重105.4%,意味着减值损失真的对消了零卖金融业务的营业利润。不良资产解决和风险拨备方面资本大幅增多的背后,是祥瑞银行在零卖信贷资产质料规章上头对较大压力。 刻下,零卖风险亦然各家银行迢遥面对的挑战。有同比数据的14家银行中,除渤海银行和中原银行外,其他银行零卖业务不良率在2%以内,然则不良率同比全体证实为飞腾。

上半年,渤海银行零卖业务(个东说念主贷款)不良率3.3%,同比增长0.84个百分点,既是不良率最高,亦然同比变动最大的银行。中报数据泄漏,驱散本年6月末,渤海银行个东说念主贷款余额2247.65亿元,占比23.71%;不良贷款74.18亿元,不良率3.3%,较2023年年末的2.25%飞腾1.05个百分点。 渤海银行个东说念主贷款包括个东说念主住房和买卖用房贷款、个东说念主消耗贷、个东说念主计算贷。驱散2024年上半年末,上述贷款金额为1534.21亿元、409.57亿元、303.88亿元;占总贷款比重分手为16.19%、4.32%、3.2%,不良率分手是1.31%、9.30%、5.24%;2023年年末对应的数据为1595.66亿元、759.37亿元、372.41亿元;占比分手为17.11%、8.14%、3.99%,不良率为0.97%、4.44%、4.24%。不难发现,个东说念主住房和买卖用房贷款、个东说念主消耗贷、个东说念主计算贷的不良率齐在飞腾。 中原银行零卖业务(个东说念主贷款)不良率2.18%,同比着落0.63个百分点;比上年末飞腾 0.49 个百分点。中报数据泄漏,驱散2024年上半年末,中原银行个东说念主贷款余额 7181.14 亿元,比上年末减少 67.56 亿元,着落 0.93%;个东说念主贷款不良余额 156.86 亿元,比上年末增多 34.22 亿元。 有5家银行零卖业务不良率在1%以下,分手是农行、建行、招行、工行、交行,对应的不良率为0.79%、0.84%、0.9%、0.9%、0.98%,同比飞腾0.13个百分点、0.23个百分点、0.06个百分点、0.24个百分点、0.02个百分点。 交行在14家银行中零卖不良率同比变动最小,为0.02个百分点。驱散本年6月末,该行个东说念主贷款余额25557.98亿元,较上年末增多826.98亿元,增幅3.34%。其中,个东说念主住房贷款较上年末减少16.73亿元,降幅0.11%;信用卡贷款较上年末增多65.64亿元,增幅1.34%;个东说念主计算贷款较上年末增多314.06亿元,增幅9.14%;个东说念主消耗贷款较上年末增多465.71亿元,增幅26.85%。 2024年上半年,交行个东说念主住房贷款、信用卡贷款、个东说念主计算贷、个东说念主消耗贷的不良率分手为0.48%、2.32%、0.88%、1.46%;比拟于2023年年末的0.37%、1.92%、0.79%、1.45%,均有不同流程飞腾。 种种数据标明,零卖业务风险在增多。浦发银行风险治理部总司理葛宇飞在功绩发布会上直言:“零卖业务的风险在增多,因受外围经济等各方面时事影响,咱们的零卖客户,包括按揭和信用卡还款能力及还款意愿着落,风险有所飞腾。” 下一步怎么管控风险、如何开展业务,是业界热心的另一个问题。招行副行长王颖谈到,该即将遴荐以下策略:一是汇集市集变化,实时调养风险管控策略,遴荐包括风险策略、量化模子审批策略和清收解决等多项风控措 施;二是不息聚焦优质客群、优质区域、优质押品的“三优”策略;三是激动金融科技的哄骗,强化大数据量化风控能力,莳植风险治理数字化的水平。 “关于零卖信贷,房贷里的二手房是新发力点,小微贷款和消耗贷款也仍是盛大的品种。在信用卡贷款中,交游资产是不才降的,该行发力点会落在分期业务,尤其是汽车分期、相配是新动力汽车的分期业务。”王颖进一步称。 祥瑞行长助理张朝日在功绩发布会上暗示,祥瑞银行正在从调查体系、管护体系、钞票治理体系,进行对零卖业务板块的深度调养。他分析称,祥瑞银行畴昔遴荐“三高”的零卖增长策略,也即贷款端高订价、高风险,入款端通过高收益居品收尾获客。而目下这个作念法正在被颠覆,“从5月初始,祥瑞银行的零卖储蓄付息率快速着落。到7月,祥瑞银行仍是不是股份行中最高的了,至年底会进一步镌汰。”  海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

拖累裁剪:曹睿潼 |