|

本报特约撰稿 王应贵 近日,中国东说念主民银行发布公告称,决定创设证券、基金、保障公司互换便利(Securities,Funds and Insurance companies Swap Facility,简称SFISF),以赞助允洽要求的证券、基金、保障公司以债券、股票ETF、沪深300因素股等金钱为质押从东说念主民银行换入国债、央行单据等高档第流动性金钱。10月10日,公开商场业务操作室初始禁受允洽要求的证券、基金、保障公司苦求。此前文书的专项再贷款旨在指令银行进取市公司和主要鼓舞提供贷款,赞助回购、增捏股票。从商场效应看,东说念主民银行的系列创新策略器用激励了商场活力,开启中国股票商场的新期间。 中国东说念主民银行创设的赞助成本商场策略器用体现了几大创新特质。率先,证券、基金、保障公司互换便利联想允洽央行金钱组合束缚原则。一般而言,鉴于股票商场风险水平,中央银行不会径直购买和捏有公司股票(日本银行以外),而是更多地购买债券,稀奇是高品性债券,如国债、策略银行债券等。在惯例操作中,东说念主民银行可禁受的质押品是国债等高品性债券,新策略器用可禁受的金钱清单扩大了,包括股票ETF、沪深300因素股等金钱。因为新器用属于金钱互换,东说念主民银行不承担股票减值风险(商场风险),只需承担债券减值风险。 第二,东说念主民银行融出的是国债、央行单据等流动性很强的金钱,而不是径直借钱给证券、基金、保障公司,因此货币供应总量不受影响。证券、基金、保障公司不错用这些高档第债券获取简直等额的融资。第三,据接近央行东说念主士先容,互换便利期限不进取1年,到期后可苦求延期,投资者不妨诱惑为较弥远融资。平凡质押借钱期限较短,而新策略器用项下的质押借钱期限应较长,因为股票金钱短期波动较高,弥远则相对安谧,较弥远限安排应是新策略器用联想的初志。要是互换期限过短,股票商场自己波动大,证券、基金、保障公司齐不敢弥远质押或捏有股票,而是但愿尽快赎回股票变现,这么不利于成本商场健康踏实发展。终末,新策略器用旨在弥远赞助证券、基金、保障公司,窜改我国成本商场的机构投资结构,故意于竖立成本商场内在踏实性长效机制、增强成本商场的广度和深度。一般而言,中央银行策略向买卖银行歪斜,仅仅在需要提振经济的时候向证券、基金、保障公司提供流动性,新策略器用扩大了东说念主民银行货币策略的袒护面。 成本商场最眷注的仍然是新策略器用的成果,因为这是东说念主民银行的斗胆尝试。外汇商场有句名言:千万不要与央行对赌。关于股票商场而言,这句话相通适用,信任中央银行老是对的!从国外中央银行的实际看,中央银行赞助成本商场的策略成果特地权贵。

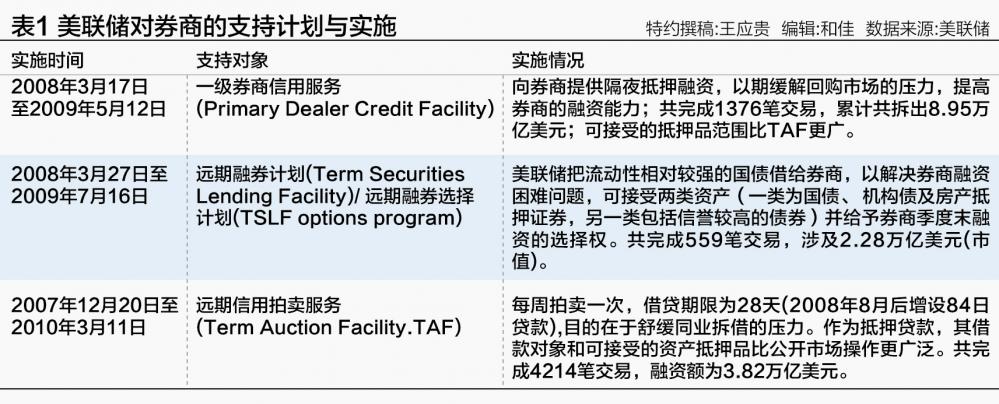

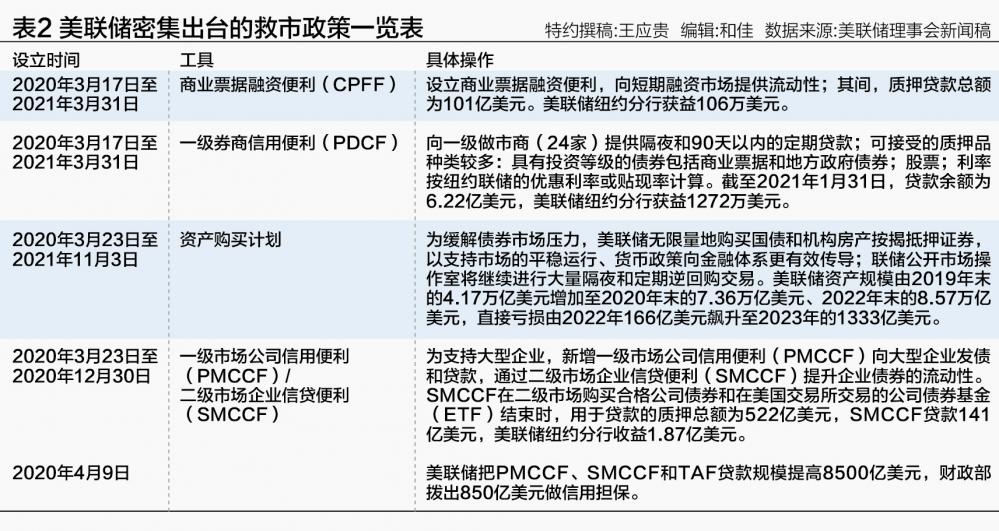

好意思联储救市策略对踏实金融商场成果权贵 最近十多年,好意思国发生了两次大的金融危险,好意思联储连忙推出了非传统货币策略器用,在较短时天职踏实了金融商场风物,股票商场也回到弥远捏续高涨的轨说念。 2007~2009年,好意思国金融危险因房产按揭典质商场泡沫蹂躏而爆发,其蹂躏力仅次于1929~1933年的大荒废时候,顺序普尔指数一度下降了51%,金融机诬害于难过。据联邦进款保障公司数据,2008~2011年,倒闭的银行数目离别为25家、140家、157家、92家。同期,危险导致好意思国国际集团(AIG,保障公司)简直停摆、三家投资银行(证券公司)倒闭。危险导致金融体系流动性连忙消散,迫使好意思联储紧要烦闷,推断成本商场策略器用如表1。 好意思联储救市成果昭彰,股票商场复原平时了。2008年,好意思国顺序普尔500指数跌38.49%,但2009~2012的推崇离别为高涨23.45%、12.78%、0.0%、13.11%。虽然,股票商场自后的变化受其他因素影响,但好意思联储救市至少提高了商场信心、让投资者复原了千里着安祥。如表1,好意思联储对一级券商的赞助力度最大,拆出的金额近9万亿好意思元,高大于表中其他策略器用。好意思联储还推出了其他特地规救市策略器用,如“金钱赞助买卖单据货币商场基金流动处事”“买卖单据融资处事”“货币商场投资者融资处事”“远期金钱赞助证券贷款处事”等,但影响较小,或贷款额较低,因此不在列表中。 2020年的新冠疫情再次让好意思国金融商场险情重重。靠近突可是来的疫情,好意思国金融商场和投资者推崇得目瞪口呆,急速抛售手中金钱似乎成为惟一的避险策略,从非好意思元货币、石油、黄金、股票、加密货币到大量商品均呈现同步大幅下落。自引入熔断机制以来,好意思国发生了五次熔断,除了1987年那次,其他四次接连发生在2020年3月9日、12日、16日和19日,金融商场现象恶化得如斯连忙史无先例!2020年3月11日,好意思国时任总统特朗普召集华尔街大行总裁来白宫开会决议救市举措,但华尔街大佬们却无法可想。 在极其严峻的金融风物下,好意思联储毅然入手且火力全开。自2020年2月19日(顺序普尔500指数创历史新高)以来,波动指数均值由之前的13.79飙升至39.84;3月20日,好意思国十年期国债白日波动值达到65.1,平时波动水平为10以下;好意思元指数日均波动率由第一阶段的0.2%飙升至第二阶段的0.94%。金融与经济风物促使好意思联储连忙作念出恢复,因此救市措施出台的时分密度和策略力度是史无先例的。好意思联储大举购买国债和房地产按揭典质证券;多量贷款给银行和债券经纪商;通过货币互换向番邦央行提供好意思元贷款,以缓解国外好意思元荒问题;建设多项贷款便利向货币基金商场、公司债券刊行东说念主、地方政府和万般平凡企业提供信贷。好意思联储的救市野心和畛域已卓越了中央银行的传统职能,但由于疫情的严重性,好意思联储主动承担了救市任务。 好意思联储密集出台的救市措施对踏实金融风物施展了作用,给商场注入了信心。2020年,顺序普尔500指数高涨了18.4%;2021年高涨了28.7%;在加息周期的高压下,2022年跌18.11%,但2023年再涨26.29%。好意思国股市的踏实产生了较强的溢出效应,欧洲、日本等股票商场也得益了红利。与2007~2009年金融危险不同,此次好意思联储通过扩大我方的金钱欠债表来救助经济,因此通过万般非传统货币策略器用融出的资金反而大幅减少,金融机构径直从好意思联储推出的金钱购买野心中得回更大的金融赞助。 好意思联储也为这些策略操作付出了千里重代价:债券减值风险增大。为了进击通货推广,好意思联储不得不从2022年3月初始激进加息,债券投资浮动损失增大,其他金融机构也遭逢到不同进度的浮动赔本。2020年,好意思联储赔本9.26亿好意思元,2021年捏平;2022年,跟着利率飙升,好意思联储捏有的债券金钱贬值,夙昔赔本166亿好意思元,再由于利率高企,2023年赔本飙升至1333亿好意思元。此外,其他金融机构的债券投资损失巨大,硅谷、签名等银行倒闭等于对货币策略调整过快的注脚。不外,与好意思国股票商场推崇比拟,所付出的代价是值得的。

日本银行救市策略操作过火成果分析 为了扼制利率水平、赞助股票商场,日本银行弥远购买日本国债和公司债券,以及通过购买信赖家具和ETF基金转折赞助股票商场。日本银行所捏有的国债在日本国债总市值中的占比由2015年末的32.68%升至2023年末的46.95%;跟着日本银行更深介入国内股票商场,所捏股票最高占比达到2022年的5.38%。 日本银行的成本商场赞助策略操作不太允洽央行惯例,也莫得一个退出时分表。日本银行永高大畛域烦闷商场,扼制了商场运作机制(稀奇是利率商场)。日本银行成了国内债券商场最大捏有者,并通过国债买卖来限度中弥远利率水平,而不是诊疗短期利率。日本股票商场确实有了起色,最近十年日经225指数升幅可不雅,于本岁首碎裂了34年前的记录。 好意思联储赞助成本商场的策略策略与日本银行有所区别:好意思联储的策略重心是赞助债券商场,同期属于短期行径,一朝商场归来感性,好意思联储就初始有序地迟缓退出;日本银行的服从点为债券和股票商场,属于弥远行径。两家中央银行对股票商场赞助的策略成果均十分权贵。 成本商场的商场化进度最高,买方和卖方力量决定了价钱水平,可是它又是宽绰投资者参与的商场,不免会受到投资者心思影响。商场无意会失灵,投资者可能会一时失去感性,导致商场芜杂,政府入市烦闷是澈底有必要的。从西方国度央行看,入市烦闷亦然央行职能之一,商场悲不雅心思富饶时恰是央行烦闷之时。 东说念主民银行的新策略器用是股市的“实时雨”,有望弥远为证券、基金、保障公司提供流动性赞助,对成本商场投资者来说是弥远利好音书,预示着股票商场发展迎来了新的转机点。投资者需要耐烦恭候策略成果,商场扭转不行能一蹴而就,会出现一些小弯曲,但基本发展所在是向好的。 中央银行的成本商场赞助策略需要相应的配套翻新,上市公司处置应是另一个发力点。公司处置翻新已不得不发,需要发现、挖掘和开释上市公司的潜在价值,以及提高上市公司股票价钱,相应措施应包括董事会翻新、合并收购和重组、竞争力提高、公司股票回购、分成派息轨制化、净金钱收益率提高。总之,公司束缚层须进一步喜爱提高企业货币价值。  海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

背负剪辑:张文 |